磷矿涨价的大风吹来,兴发集团,云天化等一批股价随之飞扬。

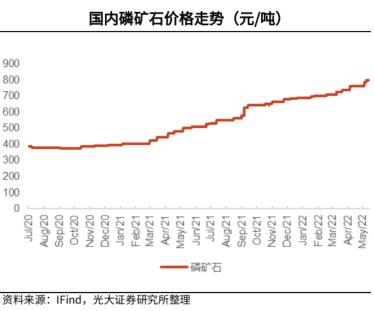

今年5月以来,全国30%品位磷矿平均价格上涨20%,现达到976元/吨左右,创历史新高,如果把时间延长到最后一年,磷矿的涨幅将接近一倍。

至少有三种力量在推高磷矿的价格。

俄乌战争卡住了俄罗斯磷肥出口的脖子,全球供应量减少,同时,俄乌战争带来的全球粮食危机也促进了对化肥的需求,新能源汽车的普及大大增加了磷酸亚铁锂的需求磷矿作为上游的不可再生资源,更受欢迎在国内,由于环保和安全问题,中小型磷矿企业被迫出局,整体市场容量减弱

家里有矿的公司,自然兴奋激动。

兴发集团作为磷化行业的龙头,在最近30次交易中拉出25根阳线,短期累计涨幅64%今天就来看看吧这个公司除了矿,还有什么股价还有多大的上涨空间

金凤凰飞出大山

诸城环山,县治崛起于山中指的是汉明帝夫人王昭君的故乡,也就是现在的湖北省宜昌市兴山县兴山县距三峡大坝70公里,有156条溪流,蜿蜒在县内3580座山丘中依托当地丰富的水电和磷矿资源,兴山县于上世纪80年代开始发展磷矿深加工产业,兴发集团的前身兴山化工厂就在此时诞生但由于山区经济起步晚,基础薄弱,化工厂经营一直举步维艰转机发生在1995年,公司因三峡工程开工被迫搬迁,于是自筹资金提前建设第二代化工生产基地通过产品结构调整和工艺升级,公司在产品,规模,设备等方面都有了脱胎换骨的变化,并已开始在全国磷化工行业崭露头角1999年,兴发集团获得了国家给予湖北三峡库区搬迁企业的唯一上市指标,在上交所挂牌上市同年,公司开始对矿产,水电,化工三大领域进行整合重组,在国内首创矿,电,化产业链一体化模式自2001年起,兴发集团在中国多地设立生产基地,在美国,巴西,德国,阿根廷,越南,香港等国家和地区设立区域营销平台,逐步确立了行业领先地位目前,兴发集团已成为中国最大的精细磷化工企业,连续七年跻身中国企业500强,主导和参与制定,修订了70项国际,国家和行业标准,形成了15大系列591个品种的各类产品,主导产品60%销往全球113个国家和地区

种粮食的和做电池的都是抢。

磷矿石价格翻了一番。

磷矿是磷化工的基石自2021年初以来,国内磷矿价格涨幅翻倍,尤其是2022年据生意社数据,截至目前,国内主流地区30%品位磷矿参考均价约为976元/吨,5月份以来涨幅超过20%

同时国际粮价高,需求旺盛的草甘膦也需要磷草甘膦被广泛用于转基因作物伴随着全球粮食价格的加速上涨和农作物种植面积的增加,对草甘膦的需求十分旺盛全球需求叠加的旺季即将到来,草甘膦市场有望保持高景气磷化工行业具有粮食安全和能源创新的双重属性,成本压力叠加在日益增长的需求上今年以来,磷化工产品价格纷纷上涨在全球能源转型和地缘政治冲突的背景下,拥有自有磷矿的磷化工企业的高景气度有望持续较长时间

兴发集团家里既有矿又有电兴发集团的毛利率是行业最好的兴发集团的磷矿储量,生产能力和开采技术都是行业领先的公司储备磷矿约4.29亿吨,通过直接或间接持股控制磷矿约3.78亿吨,公司磷矿产能为415万吨/年,预计2022年下半年提升至615万吨/年磷化工行业是典型的高能耗行业兴发集团已建成32座水电站,总装机容量17.85万千瓦,4座分布式光伏电站,总装机容量1264千瓦自发电可以满足一半左右的用电需求,成本仅为0.21元/千瓦时,远低于购买电价的0.42元/千瓦时公司用自产黄磷生产草甘膦,用草甘膦副产物氯甲烷生产有机硅,用有机硅副产物盐酸反哺草甘膦两者互相提供原料,既环保又经济公司作为磷化工行业龙头,在多个细分行业处于行业领先地位,盈利能力有望持续提升:公司目前黄磷产能超过16万吨/年,居国内第一,精细磷化工产能约20万吨/年,包括五磷酸钠,六偏磷酸钠,三聚磷酸钠等,其中六偏磷酸钠产能居世界第一,三聚磷酸钠产能居中国第一磷肥方面,公司磷酸一铵和磷酸二铵产能分别为20万吨/年和80万吨/年,此外,复合肥产能为10万吨/年,湿法磷酸产能为68万吨/年,精磷酸产能为10万吨/年硫酸和40万吨/年磷酸装置二期工程已于2021年8—9月竣工并开工此外,公司参股的河南兴发和邢星蓝田的复合肥产能分别为38万吨/年和40万吨/年公司草甘膦产能居全国第一,约18万吨/年子公司内蒙古兴发现另有5万吨/年草甘膦产能正在建设中,预计2022年第三季度投产草甘膦原料方面,公司自有黄磷,盐酸等原料,子公司泰生拥有10万吨/年甘氨酸产能公司现有有机硅单体设计产能36万吨,形成15万吨硅橡胶,3万吨密封胶,2万吨硅油的下游产能,此外,公司正在建设40万吨有机硅单体产能,计划2023年投产湿化学品方面,子公司兴福引领电子行业建成了3万吨/年电子级磷酸,2万吨/年电子级硫酸,3万吨/年电子级蚀刻液的生产能力在建的7万吨/年IC级硫酸,1万吨/年电子级双氧水等项目预计2022年投产另一家合资企业李猩电子15000吨/年集成电路氢氟酸工厂也已建成投产据浙商证券预测,从用电量来看,公司黄磷和草甘膦的生产成本将分别比同业低2058元/吨和761元/吨,副产物草甘膦氯甲烷的回收可降低有机硅生产成本约1400元/吨,伴随着新增产能,成本有望进一步降低与没有磷矿和合成氨产能的磷肥企业相比,我公司磷铵生产成本低于500元/吨伴随着后续硫酸装置的投产,生产成本将进一步降低得益于良好的成本控制能力,兴发集团综合毛利率居同行业首位

主要磷化工企业毛利率较产能扩张打开业绩增长空间伴随着草甘膦,黄磷,磷肥,湿法电子化学品等产品的持续景气,以及新合成氨,磷矿项目的陆续投产,助推磷肥的产销,兴发集团的业绩也得到大幅提升2021年,公司实现营收236.07亿元,同比增长28.88%,净利润42.47亿元,同比增长583.58%,业绩再创新高2022年一季度,公司实现营收85.75亿元,同比增长90.65%,净利润17.23亿元,同比增长384.07%,扣非归母净利润17.17亿元,同比增长389.6%卓创资讯数据显示,兴发集团主要产品草甘膦,黄磷,有机硅2022Q1均价分别为7.24万元/吨,3.32万元/吨,3.14万元/吨,同比上涨143%,99%,67%2022年一季度,兴发集团净利率为24.68%,同比上升16.12个百分点公司盈利能力在同行业遥遥领先,但估值最低截至6月13日收盘,动态市盈率只有7倍左右

主要磷化工企业2022年利润及估值对比,公司共有16个项目,其中内蒙古兴发5万吨/年草甘膦项目预计2022年三季度建成投产,后坪磷矿200万吨/年采矿项目预计2022年下半年建成投产,内蒙古兴发40万吨/年有机硅单体项目预计2022年底建成投产2021年,公司携手华友钴业进军磷酸亚铁锂,计划建设50万吨/年磷酸亚铁锂,50万吨/年磷酸亚铁锂及相关配套项目兴业是磷化工龙头,华友钴业积极布局锂资源,磷锂优势互补子公司兴福电子,现在部分湿法电子化工产品已经达到G4,G5水平,并成功供应给多家下游知名半导体厂商2021年底,兴福电子成功引入国家大基金等多家战略投资者在地缘政治冲突和粮食危机下,草甘膦和磷肥有望迎来景气周期预计海通国际公司2022—24年净利润分别为60.21,65.12和70.26亿元,对应的EPS分别为5.42元,5.86元和6.32元

摘要

磷化工具有粮食安全和能源创新的双重属性在环保和供给侧改革的影响下,资源壁垒是稳定的

从业绩完成情况来看,兴发集团未来可以赚五种钱:1赚磷矿涨价2.赚国内外差价的钱3.从生产成本的差价中挣钱4.赚磷化工产品涨价的钱5.赚可以自主支配的钱,新能源普及率可以提高兴发集团在磷矿和水电行业有自己的核心资源,业绩确定性很高虽然其股价自4月低点后持续上涨,但估值仍处于低位中期来看,公司业绩和估值都可能有所提升在过去的90天里,共有19家机构给出了评级,其中15家机构给出了买入评级,4家机构给出了增持评级

。声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。